Qual você acha que é o maior erro do AAI no momento da alocação? Essa pergunta abre margem pra diversas possibilidades! Porém, eu acredito que o maior erro do AAI no momento da alocação seja se basear no CDI!

Talvez nesse momento você esteja se perguntando: Mas como pode ser errado se basear no CDI, Ricardo? Tá maluco?

Eu sei que praticamente todos do mercado financeiro se baseam em um percentual do CDI. Entretanto, na minha opinião, essa não é a melhor forma, pois é um pensamento de curto prazo.

Fica calmo, eu vou explicar durante todo texto e você vai poder me fuzilar no final se ainda estiver com essa opinião do CDI. (Ei, fuzilar que eu digo é no comentário, não é literal, ok? rs)

Costume do Brasileiro

Primeiramente, vamos analisar o histórico…

Aqui no Brasil nós temos a Selic, que é a taxa básica de juros. Eu sei que você já sabe disso. Também sabe o funcionamento do CDI, porém é importante que a gente explore um pouco mais essas taxas na carteira dos nossos clientes.

Desde que existe a caderneta de poupança – se lembra desse nome? Essa só os mais antigos, hein. rs – que nós vemos o benchmark com o CDI. Então me responda: Quantos % do CDI a poupança está rendendo hoje, você sabe?

O título público mais famoso é o Tesouro Selic, que rende próximo dos 100% do CDI. Ou seja, nós temos os dois investimentos mais famosos do país atrelados ao CDI. Sendo que um deles é a poupança, um dos piores investimentos do Brasil e o que mais arrecada patrimônio do brasileiro ano após ano.

Sendo assim, como não ser a taxa benchmark mais famosa do Brasil?

O ibovespa poderia ser um índice para se comparar todos nossos investimentos, certo? E por que não? Simplesmente, no Brasil até o passado é incerto!

Eventualmente vemos uma carteira ou outra sendo comparada ao ibovespa, mas essas carteiras normalmente são apenas renda variável. Apesar de já começar a pensar um pouco no longo prazo, ao fazer isso, não é a melhor forma.

Então, se vamos ao Banco hoje ou até um AAI e pedimos pra eles nos mostrarem uma carteira de investimentos… Voilá!

“Olha esse fundo rende 125%CDI…”

“Sua carteira terá 138% CDI aplicando em…”

Ou seja, só se ouve falando do CDI.

Isso está errado? Na minha opinião sim! Esse, pra mim, é o maior erro do AAI no momento da alocação!

O CDI

Então, agora que falamos da fama do CDI e do costume do brasileiro é importante abordar o por que o assessor de investimentos ainda continua falando do CDI.

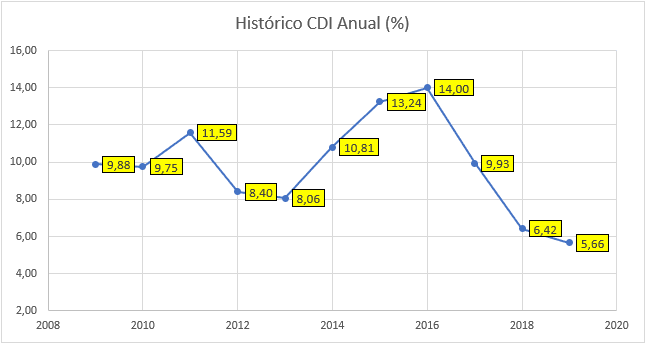

Primeiro, dá uma olhada nesse gráfico.

Imagina que você começou a sua carreira de assessor de investimentos em 2011. Então você estaria trabalhando carteiras com rendimento mínimo de 11,59% ao ano, certo? Portanto entregar 120% do CDI era como falar de 1% ao mês pro cliente!

Apesar de ter havido a queda da Selic nos dois próximos anos, ainda houve alta e até que chegou em astronômicos 14%! Certamente era fácil falar do que 100% do CDI rendia mais do que 1% na carteira do cliente.

Porém não era só na alta que era fácil, mesmo na baixa do CDI é melhor falar para o cliente que rendeu 120% do CDI. Uma vez que quando for falar do rendimento da carteira, o assessor vai falar o quanto rendeu nominal e não real!

E é exatamente aqui que está o erro! Taxa nominal e taxa real!

Quantas vezes você, assessor de investimentos, falou a taxa real da carteira do seu cliente? Sem dúvida foram poucas ou até mesmo nenhuma!

O CDI se tornou o benchmark dos preguiçosos!

Taxa real

Antes de mais nada… Você sabe exatamente como se faz a taxa real?

Não vai me dizer que é taxa nominal menos inflação apenas, por que não é hein!

A fórmula para fazer este cálculo é:

Juros Reais = (1 + Juros Nominais) / (1 + Inflação) – 1

Exemplo:

Juros Nominais: 9% = 0,09

Inflação: 5% = 0,05

Primeiro dividimos 9% e 5% por 100 para encontrar 0,09 e 0,05 e depois calcular:

Juros Reais = (1 + 0,09) / (1 + 0,05) – 1

(1,09 / 1,05) – 1

1,03809 – 1

0,03809

Agora multiplicamos 0,03809 por 100 para encontrar a taxa:

Juros Reais = 3,80%

Certamente você já sabia, mas nunca é demais reforçar! Então, agora que temos certeza de que todos sabem o que é taxa real, responda: Quantas vezes você mostra isso pro cliente?

Um investidor está investindo seu dinheiro para o longo prazo, normalmente. Como, então, fazemos uma alocação no longo prazo apenas se baseando no quanto rende do CDI e mostrando o quanto rendeu no nominal?

E o poder de aquisição desse patrimônio, você não vai considerar?

Um vez que pensamos no longo prazo, devemos considerar o quanto a moeda vai perder de valor de compra ao longo desse tempo, e travar quanto de juro real queremos ter.

Vou te mostrar com um exemplo:

Imagina que o CDI está em 10% e a inflação em 6%, então chegou a Maria com 1 milhão de reais na reunião com você e diz:

“Assessor, eu quero ter um patrimônio de 2 milhões sem fazer aportes mensais, quanto tempo eu demoro no modo conservador?”

Se você invistir o patrimônio dela em 100% do CDI e deixar render os 10% ao ano (caso o CDI se mantenha, claro), terá 2 milhões em aproximadamente 7 anos. Seria isso que você diria pra ela?

Erro fatal, você deve mostrar a realidade para o cliente e não apenas fazer alcançar o objetivo com o valor do dinheiro atual. Nesse caso, a Maria terá realmente os 2 milhões em 7 anos, porém o poder de compra não é o mesmo de 7 anos atrás.

É por esse motivo que defendo que devemos apresentar as duas formas para o cliente, taxa nominal e real. Sendo que a real sempre deve ser o parâmetro!

No caso da Maria, devemos mostrar que o dinheiro dela vai render 3,77% ao ano, já que o CDI está em 10% e IPCA em 6%. Ou seja, deveria esperar muito mais para alcançar os verdadeiros 2 milhões, ou permitir que ela saiba que os 2 milhões de 7 anos não são realmente o que ela quer.

Conclusão

Sempre que vou mostrar uma alocação para um cliente eu me baseio no IPCA, IGMP ou IMA-B. Não faz sentido montar uma carteira de longo prazo pensando no CDI apenas, já que o dinheiro perde valor ao longo do tempo.

Todas as vezes que apresentei a carteira pensando no em IPCA+ foi muito mais interessante e claro para o cliente. Então a partir de hoje, busque mostrar a rentabilidade real para o seu cliente e fique focado em quanto a carteira vai entregar acima do IPCA, no mínimo.

Pensar no longo prazo do cliente é pensar no seu longo prazo de atendimento a esse cliente também. Afinal quem quer atender clientes apenas no curto prazo e depois perder pra outro assessor ou gerente?

Se você se interessa em sempre se desenvolver como profissional dá uma lida no texto 5 Dicas para crescer dentro do escritório de AAI

Além disso, você pode ver sobre a Vida de Assessor em diversos outros lugares.

Te espero lá!

Assessor de investimentos é a profissão do futuro!